The banking landscape has been undergoing a seismic shift, with online platforms making financial services more accessible than ever. Among the digital front-runners in the banking sector is BluOr Bank, one of Latvia's largest financial institutions. Founded in 2001 as Baltikums Bank and rebranded in March 2022, BluOr Bank provides a wide range of services to both private and corporate clients. This comprehensive review aims to shed light on everything you need to know about this dynamic institution. BluOr Bank has its roots in Baltikums Bank, which was established in 2001. Over the years, the bank has evolved to meet the changing needs of its client base, expanding its reach and services to become one of Latvia's key financial players. In March 2022, Baltikums Bank underwent a rebranding process to become BluOr Bank AS. This change was more than cosmetic; it reflected a broader shift in the bank’s vision and focus, aimed at further embracing digital services and expanding its global reach. BluOr Bank operates under its parent organization BBG AS. This hierarchical structure ensures stability and compliance, crucial factors in the rapidly evolving banking landscape. For those who prefer conventional banking, BluOr offers both retail and business banking services. From savings accounts to loans and lines of credit, the bank provides comprehensive financial solutions. BluOr Bank takes care of your investment needs with a variety of asset management services. Whether you're an individual investor or a corporation, their specialized teams offer tailored solutions to create a smooth wealth management experience. The bank offers a range of investment options including stocks, bonds, CDs, and other financial instruments. What sets BluOr apart is its accessibility, making it easy for the average user to get involved in investment activities. The bank has a robust online platform that allows users to perform various banking activities from the comfort of their home, from checking account balances to making international transfers. BluOr Bank's app is a powerful tool for managing your finances on-the-go. Here are some of its key features: Account Monitoring: Keep an eye on your account status and balance. Card Management: View issued cards and activate or block them as necessary. Transaction History: Easily browse your recent financial activities. Payments: Make secure payments between BluOr accounts. Currency Exchange: View real-time exchange rates and perform currency exchange deals within the app. BluOr Bank services extend beyond Latvia to other European countries and even globally. However, the services may vary slightly for international clients, so it’s advisable to check any restrictions or conditions based on your location. The process of setting up an account with BluOr Bank is straightforward, with a highly intuitive online interface. Additionally, customer support is available through multiple channels to assist with any inquiries or issues you may have. Security is a paramount concern for BluOr Bank. The institution complies with all regulatory standards both in Latvia and within the EU. High-end encryption methods and multi-layer security systems ensure the protection of clients' data and finances. Compared to other banks in Latvia and Europe, BluOr Bank stands out for its comprehensive service offerings, advanced digital platforms, and a strong focus on customer experience. Its diversified services make it a one-stop solution for all financial needs, thereby giving it a competitive edge. For more information on how to sign up for an account or any other queries, you can visit their official website or contact customer support. Whether you're an individual looking for a reliable retail banking service or a corporation in need of sophisticated asset management, BluOr Bank has something to offer for everyone.Introduction

History and Ownership

Early Beginnings

Rebranding

Ownership

Services Offered

Traditional Banking Services

Asset Management

Investment Services

Online Financial Services

Features of BluOr Bank’s Smartphone App

Geographic Reach

User Experience

Security and Regulation

Competitive Analysis

Additional Information

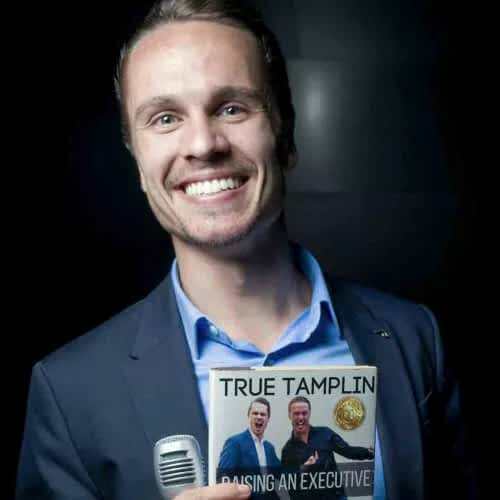

True Tamplin is a published author, public speaker, CEO of UpDigital, and founder of Finance Strategists.

True is a Certified Educator in Personal Finance (CEPF®), author of The Handy Financial Ratios Guide, a member of the Society for Advancing Business Editing and Writing, contributes to his financial education site, Finance Strategists, and has spoken to various financial communities such as the CFA Institute, as well as university students like his Alma mater, Biola University, where he received a bachelor of science in business and data analytics.

To learn more about True, visit his personal website or view his author profiles on Amazon, Nasdaq and Forbes.